Gold Angebot und Nachfrage

Obwohl Goldabbau eine globale Industrie ist, fällt die jährlich produzierte Gesamtmenge sehr gering aus, im Gegensatz zu den Tausenden Tonnen an Grundmetallen. Obwohl der Goldpreis gefallen ist, wurden im Jahr 2014 jedoch mit mehr als 3.000 Tonnen Rekordstände in der Produktion verbucht. 2008 waren es noch 2.400 Tonnen. Das liegt zum Großteil daran, dass Goldabbauunternehmen immer schneller arbeiten müssen, um stabil zu bleiben. Schuldenberge, die sich in den Jahren des Gold-Booms angesammelt haben, als der Preis stetig nach oben ging, müssen weiter abgezahlt werden und somit steigt die Produktion immer weiter an, obwohl der Preis fällt. Der weltweit größte Produzent ist China mit einem globalen Produktionsanteil von ca. 15% im Jahr 2014, gefolgt von Afrika mit 20% und Russland und seinen Nachbarstaaten mit 14%. China ist dank großer Nachfrage auch zu einem der weltweit größten Goldimporteure geworden.

Es gibt vier Schlüsselbereiche für die Nachfrage nach Gold – Schmuck, Technologie, Investoren und Nationalbanken. Über Letztere haben wir bereits gesprochen und werden uns später noch dem dritten Bereich zuwenden. Schmuck ist die „klassische“ Verwendung für Gold – allen Voran Indien und China, wo Goldschmuck mehr als alles andere geschätzt wird.

Wie man Gold handelt

Zuerst gilt zu beachten, dass es verschiedene Wege gibt das gelbe Edelmetall zu kaufen oder zu verkaufen. Da wäre zum einen der physische Kauf von Gold in Form von Barren oder Münzen. Dies ist zugleich die älteste und kostspieligste Methode, da man die Lagerkosten miteinkalkulieren muss. Der Markt ist auch weniger liquide, was zu rapiden Steigerungen der Transaktionskosten führen kann.

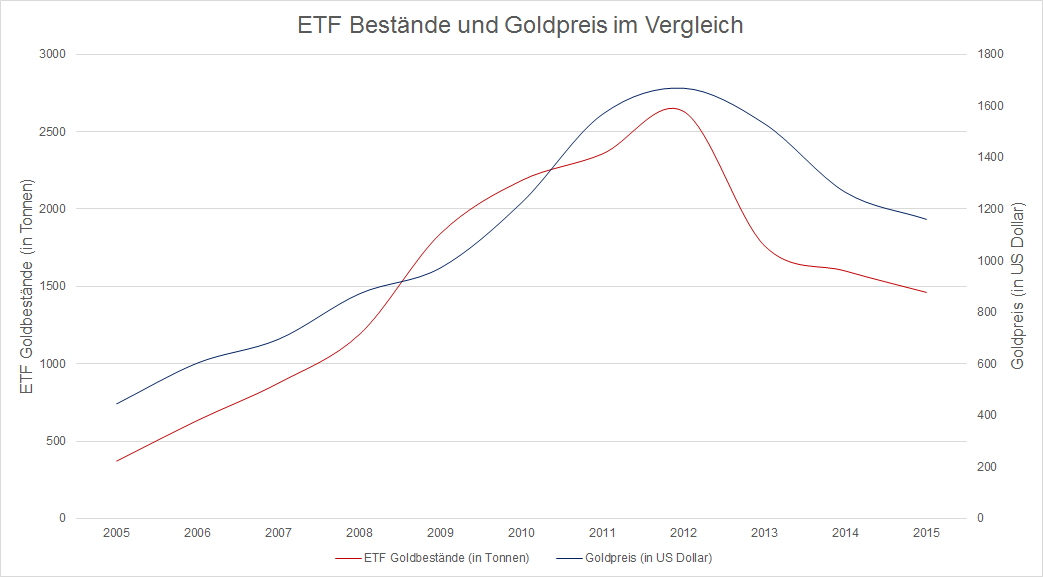

Eine Alternative ist Gold über einen ETF (exchange-traded fund) zu handeln. Diese sind speziell konstruiert um den Goldpreis an globalen Märkten zu verfolgen. Der Vorteil dieses liquiden Instruments liegt in den niedrigen Transaktionskosten. Für Privatanleger ist dies wohl die einfachste und kostengünstigste Methode.

Ein weiterer Weg für den Goldhandel sind CFDs. Diese haben ähnliche Vorteile wie ETFs, da Transaktionen schnell ablaufen und die Kosten gering sind. Allerdings handelt es sich hierbei um Hebelprodukte, die mit Vorsicht zu behandeln sind, um hohe Verluste zu vermeiden. CFDs ermöglichen es Gold sowohl zu kaufen, als auch zu verkaufen und somit von steigenden und fallenden Kursen zu profitieren.

Als letzte Variante kann man Aktien von Goldabbauunternehmen kaufen und verkaufen. Diese stehen stark in Bezug zum Goldpreis und bieten interessante Wege um diesen, unter Berücksichtigung des Produktionslevels, der Gewinnmargen und anderer Fundamentaldaten, zu handeln.